- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comBabacan sürprizi mümkün mü?

Paylaş

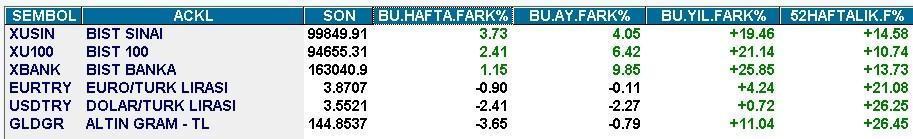

Borsanın % 21 değer artışıyla en iyi getiriye imza attığı altının % 11 euronun % 4 prim ile hisse marketini izlediği doların ise geleneksel yatırım seçenekleri içinde % 0,7 getiri ile son sırada kaldığı bir seyirle yılın ilk dört ayını tamamladık.

Mayıs ayına yelken açarken piyasaların gündeminde yön verici olabilecek AB ile ilişkilerin yanında üç başlık öne çıkıyor. Yeni kabinede ekonomi yönetimi, kördüğüme dönüşen Suriye denklemi ve sabıkalı Mayıs gelenekleri. AB konusunu geçen hafta işlemiştim.

Bugün Pusulada diğer üç başlığı irdeleyecek Ankara’da edindiğim izlenimleri aktaracak ve kişisel tahminlerimi paylaşacağım.

MAYIS-HAZİRAN GELENEKLERİ

Yılın ilk dört ayında yaşanan pozitif seyrin ana besin kaynağı yurt dışı. Sene başını referans alırsak % 12 Kasım ortasından bugüne ortalama % 25 hemen her borsa endeksi değer kazandı.

BIST’de sene başından bugüne % 20 Kasım ortasından bugüne % 30 değer artışı kaydederken dolar yılın ilk dört ayında dünya genelinde ortalama % 4 değer kaybetti.

Önümüzdeki gerek 1-2 aylık kesitte gerek ise yılın kalan sekiz ayında Borsa İstanbul’un izleyeceği seyir üzerinde dış iklim ana belirleyici başlık olmaya devam edeceğe benziyor.

Önümüzdeki gerek 1-2 aylık kesitte gerek ise yılın kalan sekiz ayında Borsa İstanbul’un izleyeceği seyir üzerinde dış iklim ana belirleyici başlık olmaya devam edeceğe benziyor.

Mayıs ayını nasıl bilirsiniz diye sorulduğunda genelde iyi bilmeyiz yanıtı alınır. Oysa istatistiklere yakından bakınca insanın Mayıs ayının adı çıkmış Allah Haziran’dan korusun diyesi geliyor.

Her ne kadar trenin lokomotifi ABD borsaları olsa da BIST üzerindeki etkinliği ve görece daha yüksek volatilitesini dikkate alarak gelin Alman DAX endeksine yakından bakalım.

Panzerlerin borsası sanılanın aksine son dört yılın sadece birinde o da % 0,4 gibi kalender bir oranla Mayıs ayında değer kaybına uğradı. 2013, 2014 ve 2016 yıllarını ise ortalama % 3,8 değer artışı ile tamamladı.

Son yedi yıla baktığımızda da öyle vahim bir tablo yok. Ortalama kayıp % 0,3. Mayıs içinde görülen en düşük değerin nisan kapanışına farkı da ortalama % 4,3.

Vadeyi uzatır ve Nisan sonundan Haziran sonuna ne olmuş diye bakarsak görünüm değişiyor.

Son yedi yılda bu perdede DAX endeksi ortalama % 2,1 değer kaybederken dönem içinde test edilen en düşük seviye Nisan kapanışının ortalama % 6,8 altında. Yine son yedi yılın beşinde DAX endeksi Nisan sonu – Haziran sonu parkurunda değer kaybederken sadece ki kez yükselebildi.

Ya BIST ? Bizim borsanın Mayıs istatistikleri zayıf. Son yedi yılın altısı değer kaybı ile noktalanırken Mayıs içinde görülen en düşük değer Nisan kapanışının ortalama % 6,8 altında gerçekleşti.

Dax gibi BIST’e de Mayıs-Haziran perdesinde neler yaşanmış diye bakarsak görünüm Mayıs’tan da zayıf. Borsa İstanbul son yedi yılın beşinde bu perdeyi değer kaybı ile noktalarken dönem içinde test edilen en düşük değer ortalamada Nisan kapanışının % 9 altında. Bu iki aylık parkurda ortalama kayıp % 4,1.

Sonuç derseniz istatistikler Mayıs ayında olmasa bile Haziran ayında sert bir düzeltmenin yaşanabileceğine ve bu takvim kesitinde yukarı yönlü hareketlerin şansının düşük olduğuna işaret ediyor.

Tarih tekerrürden ibaret olsa en iyi traderlar istatistikçiler olurdu sözünün haklı bir yanı olsa da öngörü oluştururken gelenekleri yok sayamayız.

Hisse senedi yatırım iki amaçla gerçekleştirilir. İlki aldığınızdan daha yüksek bir fiyat ile satmak ikincisi nakit kar payı geliri elde etmektir. En azından gelişmiş ülkelerde böyle.

Mayıs yılsonu temettülerinin ödendiği başka bir deyişle yatırımcıların muratlarına erdiği bir perdedir. ABD’de mali yılın mart sonundan mart sonuna olduğunu ve belki de en önemli finansalların Nisan ortasından Mayıs ortasına açıklandığı gerçeğini de hatırlarsak “ Mayıs’ta Sat ve Git “ geleneği temelsiz değil.

SURİYE DENKLEMİ

16 Mayıs’a kadar major bir gelişme olacağını sanmıyorum. Cumhurbaşkanı Erdoğan bu tarihte ABD Başkanı ile bir araya gelecek. ABD Türkiye ilişkileri bu zirveden önce yön bulmaz.

Görüşme arifesinde iki taraftan karşı tarafın gardını düşürmeye yönelik bazı açıklamalar gelebilir. Ancak bunların da önemli bir piyasa etkisi yaratması sürpriz olur.

16 Mayıs zirvesinden ne çıkar derseniz işbirliğini geliştirmek, daha çok diyalog, anlaşmazlıklar üzerinde çalışma kararlılığı gibi pazarlıklara yol veren diplomatik bir tonlama duymamız daha olası.

Bu nedenle ABD-Türkiye ilişkileri başlığından önümüzdeki birkaç ay trend yaratacak veya belirleyecek bir manşetle karşılaşmamız güç.

BABACAN SÜRPRİZİ

Bazı medya kuruluşları Ankara kulislerine dayandırdıkları haberler ile yeni kabinede Ali Babacan’ın görev alabileceği değerlendirmelerine yer veriyorlar.

Babacan çok önemli bir figür. Bu kulis bilgileri doğru çıkarsa gerek kısa gerek orta vadede ekonomi üzerinde güçlü etkilerini görürüz.

Borsa ve Türk Lirası kısa vadede % 5 kadar pozitif ayrışma kaydedebilir. Bu yönde bir gerçekleşme önümüzdeki 18 aylık parkur adına da görece daha iyimser senaryoların masaya gelmesini sağlar.

Mart 2019’da yerel, Kasım 2019’da genel seçimler var. Erkene çekilse dahi seçimlerin 2018 sonundan önceki bir tarihte gerçekleştirilmesi beklenmiyor.

Kaynaklarım önümüzdeki 18 -24 aylık dilimde hükümetin önceliğinin ekonomi olacağını bu hedef dahilinde de Ali Babacan sürprizinin gerçekleşme şansının olduğunu ifade ettiler.

Ancak bunu favori senaryo konumuna oturtmak gereğinden fazla iyimserlik olur. Halen baz senaryom Mehmet Şimşek’in belki de yetkilerini arttırarak görevini sürdüreceği Ali Babacan takviyesinin ise tercih edilmeyeceği yönünde. Ben bu senaryoya % 75 ihtimal veriyorum.

Mehmet Şimşek ile birlikte ekonomi yönetimine Ali Babacan’ın da rol alması ise % 25 olasılık ile daha düşük şans verdiğim senaryo. Ancak masada.

Bu konuda haber akışı Mayıs ortası hız kazanacak ve yeni kabine ay sonuna doğru belli olacak.

BORSA İSTANBUL

Dış iklimin Mayıs bütününde destekleyici olma şansını düşük buluyorum. 7 Mayıs tarihli Fransa ikinci tur Cumhurbaşkanlığı seçimlerini Macron’un kazanması kuvvetle muhtemel.

Bu beklenti hafta bütününde aşağı yönlü salınımları frenleyip borsaları destekleyecektir. Ancak ufuktaki bu iyi haberin gerçekleşmesini takiben küresel borsalarda geleneksel ilkbahar düzeltmesi zemin kazanmaya aday görünüyor.

Bu bakıma Babacan sürprizini bir yana bırakırsak önümüzdeki 5-6 işlem günü adına Borsa İstanbul’da 96.000 – 98.000 bandı aktörler tarafından satış fırsatı olarak değerlendirilebilir.

Mayıs – Haziran bütününde BIST ne ölçüde değer kaybedebilir, ne oranda bir geri çekilme hisse senedi yatırımları adına çekici bir fırsat olarak görülebilir derseniz olağan şartlar altında 85.000 puan civarına seyahatin asgari % 50 şansa sahip bir senaryo olarak masadaki varlığını koruduğu görüşündeyim.

Ya Babacan sürprizi gerçekleşirse ? İşte o zaman gerek direnç gerek potansiyel düzeltme adresine % 5 zam yapmak ve direnci 102.000 güçlü desteği 90.000 civarına taşımak daha rasyonel.

6 MAYIS BORSA EĞİTİMİ – AKADEMİ PUSULA İSTANBUL ( FİNAL )

Hisse senedi yatırımlarında doğru sonuçlar elde edebilmek için iki sorunun yanıtına ihtiyaç duyarız. Borsa ne yönde hareket edecek ve hangi hisse senedini almalıyım?

Sorulması basit yanıtlanması güç bu iki soruya cevap ararken kullandığım analiz yöntemlerini herhangi bir deneyim ve bilgisi olmayanların da kolaylıkla anlayıp & uygulayabileceği biçimde 6 Mayıs’ta İstanbul’da paylaşacağım.

On saat süreli bu özel program temel finans ve hisse senedi seçimi ihtisaslarının bir arada aktarıldığı son eğitim olacak.

Bilgi ve kayıt için Akademi Pusula ( 0530 566 67 16 ) ile iletişime geçebilir web sitemizi inceleyebilirsiniz.

http://pusulaninotesi.com/borsa-egitimi/

DÖVİZ CEPHESİ

Bu hafta ABD cephesinde bir aylık kesitin en önemli üç verisi açıklanacak. Pazartesi ve Çarşamba ISM’ler Cuma günü istihdam veri setini öğreneceğiz.

Son bir aydır ölçülü ivme kaybına işaret eden ABD verileri doların diğer para birimlerine karşı zayıf seyretmesinde en önemli etken oldu. Mayıs ayında doların küresel seyahat koordinatlarını da bu veri grubu belirleyecek.

Türkiye özelinde ise gerek USDTL gerek EURTL üzerinde Türkiye’ye özel başlıklar belirleyici olmaya devam edecek. Hafta içinde TCMB’nin sürpriz faiz artırımı doların 3,55 Euro’nun 3,87 seyahatinin ana besin kaynağı oldu.

Bu hamle önemli ve TCMB’nin cari enflasyon ile ahenkli bir faiz politikası uygulayacağına işaret ettiği için bir süre daha etkili olması muhtemel.

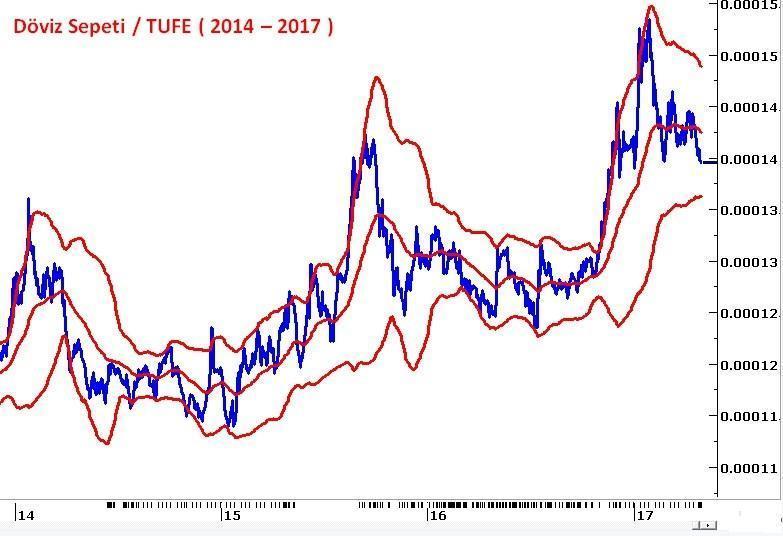

Zaten ülkemizde doların son iki yılda yaşadığı rallinin ne FED ile ne Trump ile ilgisi yok. ABD para birimi dünyada iki senedir yatay seyrediyor.

Türkiye’de gerek dolar gerek euro gerek ise altının diğer ülkelere kıyasla pahallılığı sene başında % 28’e kadar yükselmişti. Nisan sonu itibarı ile bu fark % 21’e geriledi.

Ben bu farkın asgari yarısının kapanmasını beklemiyorum. Ancak % 16-17‘ye kadar gerilemesi başka bir deyişle Türk Lirasının % 4-5 kadar daha prim yapması sürpriz olmaz.

Bu değerlendirme USDTL 3,40 EURTL 3,70 gram altın 138 TL civarına geriler tahmini olarak okunmamalı. TL öngörülerine biliyorsunuz son verdim. İnanın üzerimden küfe kalktı.

Dövizi satalım mı daha da düşer mi sorularına da bir yanıtım yok.

Sen döviz ve altının hangi seviyede ilgi çekici hale gelebileceğini düşünüyorsun sorusuna yüksek sesle kafa yoruyorum hepsi bu. Haftaya buluşmak dileği ile …

Paylaş